作者 | 朱世耘

编辑 | 邱锴俊

1 到 10 的转型深水区中,没有谁能游得轻松。

上周末不及预期的 7 月新增社融及信贷数据发布,本周初特斯拉就兑现了「经济继续下行,就继续降价」的承诺,当家车型 Model Y 在中国降价 4%左右,最高降幅 1.4 万元,长续航版价格下探到 20 万元区间内。

另一个没那么令人瞩目的细节,8 月初奔驰 EQE SUV 的试驾会上透露了包括底盘调校、电池防水等关键标定参数和区间——车企最为重视的底层 Know how,以求将「奔驰标准」落到实处。

不断降价的特斯拉和亮出「底牌」的奔驰,正代表了当下电动智能化转型的两条核心路线,走量或者「卖标」。

如今,能自主选择走哪条路的企业并不多,而且每条路都不好走。

保增长或者保利润

2023 年,随波逐流的转型混战结束,各家开始有了自己明确的发展方向。

4 月的 Q1 财报发布会上, 特斯拉创始人马斯克强调了「规模高于利润」的价值取向。「We've taken a view that pushing for higher volumes and a larger fleet is the right choice here versus a lower volume and higher margin. 」

5 月的 EQE SUV 中国上市会上,奔驰销售公司总裁兼首席执行官段建军就价格战的问题,向《电动汽车观察家》表示:「 作为豪华品牌,我们不会单纯追求销量、以价换量,这样的商业经营理念已经反馈在我们稳健增长的财报结果中。我们将继续致力于为客户、为股东创造长期价值,结构性提升盈利能力,形成正向循环的发展模式 。」

从结果来看,两家都忠实执行了自己的策略。

7 月,特斯拉中国销售 6.4 万辆,为本年度最低月度销量,但 Model Y 仍以 2.36 万辆的成绩继续成为全品类 SUV 的月度「销冠」。

不过「销冠」也要「降价」。Model Y 从 8 月 14 日开始执行的新价格相比 2022 年 3 月的高位价格,分别降低了 7.6 和 6.8 万元,降幅高达 20%和 16%。

相比之下,据流通协会《2022 年前三季度中国汽车保值率研究报告》,Model Y 当时的保值率是 88.52% ,「官降」速度高于此前的市场贬值速度。

奔驰则执行了新能源产品根据中国市场定价,燃油车产品保持品牌溢价的方式。

最新的 EQE SUV 在华售价 48.6 万元至 63.06 万元,比德国价格「便宜」了 15-30 万元,与其「燃油版」GLE 的德国售价基本持平。而 GLE 作为奔驰在华的主力车型,在一轮轮的降价潮中,始终保持坚挺。

中国汽车流通协会专家委员会成员李颜伟的调研数据显示,2023 年上半年,奔驰品牌平均成交价格在 42 万元左右;2022 年、2021 年和 2020 年同期约的平均成交价格约为 47 万元、43.4 万元和 41.6 万元。

由此可见,尽管新能源车型销量占比有所提升,但奔驰整体的成交价格仍保持了稳定(2022 年上半年市场受宏观经济作用拉动显著),为创造利润提供了基础。

今年 Q2,奔驰息税前利润率为 13%,同比增长 0.4 个百分点。特斯拉二季度的经营利润率为则为 9.6%,同比降低 5 个百分点,为 2 年来的最低值。

走量的特斯拉

没有企业不爱利润,何况 Model Y 目前仍保持全品类销冠位置,与特斯拉豪华品牌的定位有着莫大的关系。

但相比于稳定价格,保证利润和豪华品牌定位,特斯拉目前更需要「走量」。因为其仍在猛烈的烧钱阶段。

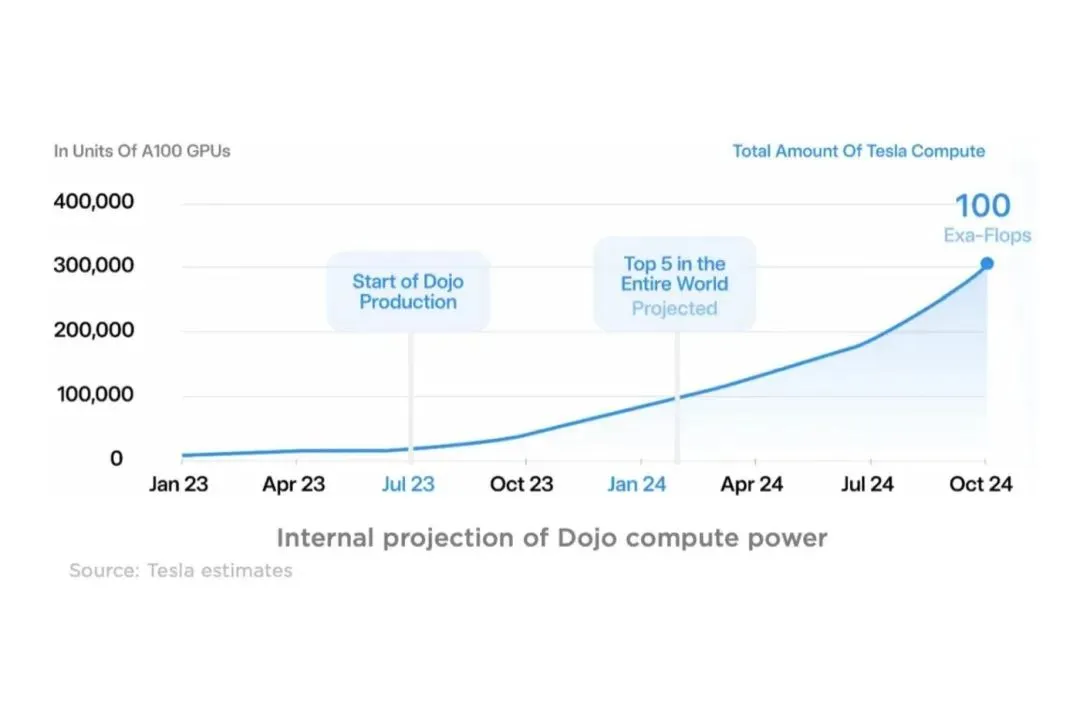

6 月,Tesla AI 宣布将于 7 月投产 Dojo。明年 10 月特斯拉的算力总规模将达到 100Exa-Flops ,相当于 30 万块英伟达 A100 显卡,意味着至少 30 亿美元的固定资产投入。Q2 季末,特斯拉自由现金流为 10 亿美元。

在大幅新建工厂的 2022 年,特斯拉经营现金流入和投融资流出则之间存在 7.76 亿美元的缺口。

显然以自有现金来投入 AI 转型,甚至「宏图三」是不现实的,资本市场仍是特斯拉进行转型投入,不可或缺的融资渠道。

目前,特斯拉市值高达 7512 亿美元,市盈率(每股市价与每股盈利的比率)高达 68.06。相比之下,奔驰的市盈率只有 4.91。

年均 50%的增长速度是特斯拉目前超高市盈率的核心支撑。所以保持增长对于特斯拉来说,重要性要远高于对利润的需求,以价换量,也就成了特斯拉当下的现实选择。

但至少在中国,特斯拉的降价能力正在缩小。

一方面,有研究机构分析师向《电动汽车观察家》表示,相比于一体压铸、集成化 E/E 架构对单车的降本作用,国产化才是特斯拉最大的降本空间。

上海工厂投产至今,特斯拉国产化率经过了 90%、95%到接近 100%的高速增长。

而随着国产化率达到的「天花板」,规模效应的收益边际也似乎正在收窄。Q2,特斯拉产量环比增长 8%,但单车成本不降反微增,为 2018 年来的首次。

另一方面,中国车企的防守能力和韧性都正在加强。

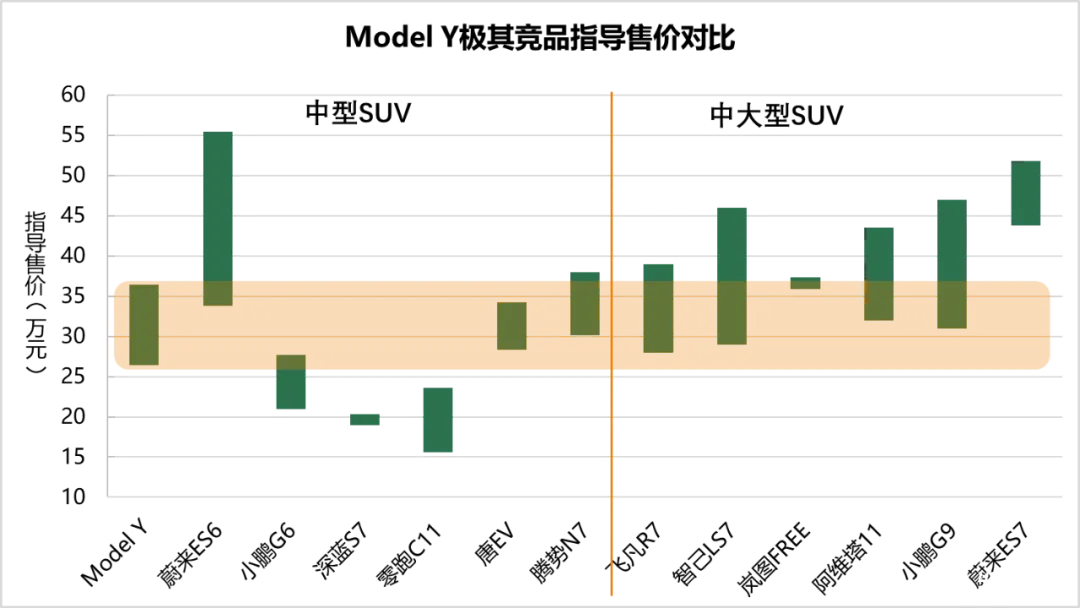

制图:《电动汽车观察家》

作为直接对标特斯拉的品牌,小鹏汽车此前与特斯拉相关竞品之间保持 3 万元左右的价差。新上市的 G6 则预先准备出了 5 万元的价格差距,防守 Model Y 降价。

其它的挑战者们在一季度的血腥价格战后,大都选择了调整权益、推出更高性价比新款车型的方式来应对可能的价格战,同时尽可能保护难能可贵的品牌价值。

「 我们的经验是不过度神化,也不低估本土竞争的韧性。 」上述分析师表示。

「卖标」的奔驰

相比白手起步、一心求量的特斯拉,拥有 137 年历史的奔驰面临着更为复杂的挑战,如何在技术转型和品牌传承之间求得平衡,在电动智能化转型中创造新的品牌价值,保证利润?

奔驰研发工程师在此次试驾会的讲解中给出了一些答案: 无论是电子消费品还是大件消费品,奔驰研发和制造的过程本质上都是在打造一辆车,安全和可靠,并值得客户信赖,是奔驰造车的底层逻辑。

「对于技术,从前沿探索角度,奔驰要积极拥抱;而从量产应用角度,奔驰要小心求证。奔驰只会将经过严苛验证的安全可靠技术交付给用户。」

这种对技术应用的「传统」风格,则被认为是电动智能汽车从尝鲜进入普及化阶段后,传统车企重回舞台中央位置的核心要素。

在包括 EQE SUV 等多款奔驰新能源产品上应用的「DAuto」 智能能量回收系统是这种「传统」风格的一个鲜明体现。

能量回收对电动汽车能效表现的重要性已无需赘言。但除了「单踏板」,有没有兼顾能量回收、动力需求和驾乘舒适性的技术方案?

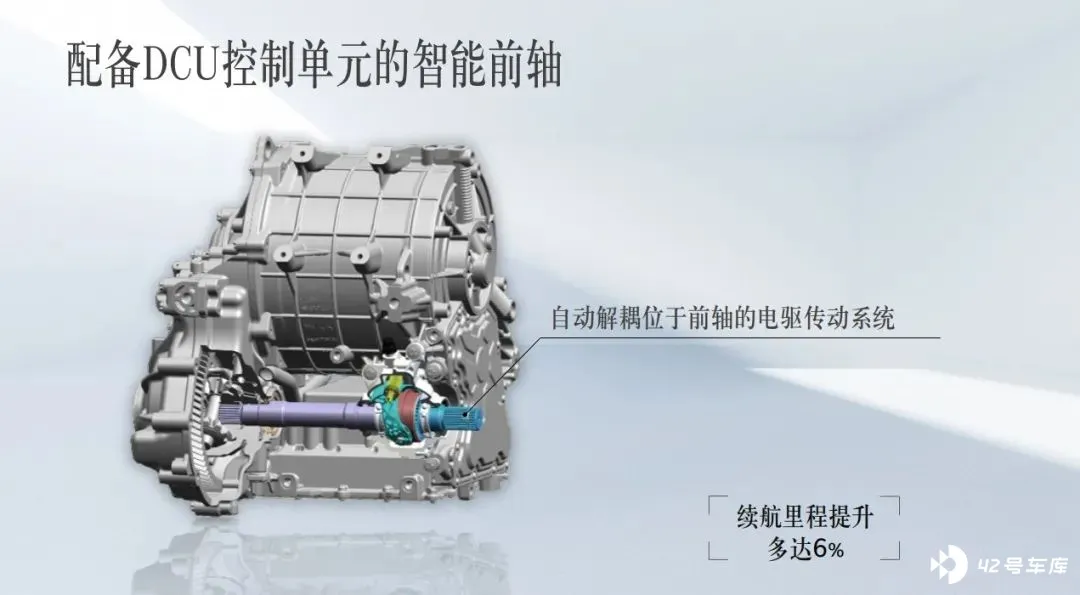

最前沿,尚未量产的方案是中央计算单元配线控底盘;奔驰的量产方案是用新控制单元和现有智能化能力组合完成,力求打造出配得上奔驰「标」的豪华纯电产品。

奔驰自研了配备在前轴的 DCU 控制单元,帮助电机与传动系统耦合和解耦,从而实现四驱变两驱的能力,由此续航里程提升 6%;DAuto 智能能量回收模式,则结合雷达、摄像头、地图工作,帮助判断当前状况下采用哪一种能量回收模式最适宜、最节能。

通过 DCU 和 DAuto 的共同协作,当车辆需要更强动力和牵引力时,DCU 自动关闭,回到四驱模式;当车辆遇到红灯,驾驶者踩下刹车,车辆进入滑行时,DCU 自动打开,车辆进入两驱模式。而当前方出现静止车辆时,DAuto 则会自动切换到强能量回收的状态,协助车辆制动甚至刹停。基于此,EQE SUV 作为一款四驱车型,可以取得近乎两驱车型的能耗表现。

相比于线控底盘,DCU 的研发投入和验证周期显然更短。而相对中央计算单元,基于 L2 能力的 DAuto 则已被打磨得更加成熟可用。

例如奔驰的 AEB 自动刹停的测试速度在今年 2 月时还是 60 公里/小时,至 8 月在 EQE SUV 上已「进化」到了 80 公里/小时。

从 0 到 1 的过程中是充满了英雄和前所未有,但从 1 到 10 的过程,则是充斥着各种两难决策。作为新能源和豪华品牌的绝对头部,特斯拉和奔驰在转型策略和落地方式上的不同,恰代表了当下新势力和传统车企在 1 到 10 的转型过程中面临的困境和选择。

当转型的技术路线已经逐渐明晰、趋同,如何更好利用自身禀赋转型,才是当下新老玩家们共同面临的深水区。