文 | 嗷嗷胡

回望 2022 年这个坏消息连连的 Q1,我们突然发现电动车涨价竟是最不足道的一个。

根据近期的整理,这一轮新能源车 360° 无死角涨价,最早从新年伊始就开始有眉目。只不过不少车型是因 2022 年补贴新政(1 月 1 日起)导致终端价上涨,即便是主动涨价也普遍幅度有限,没有受到(更不敢主动引发)广泛关注。

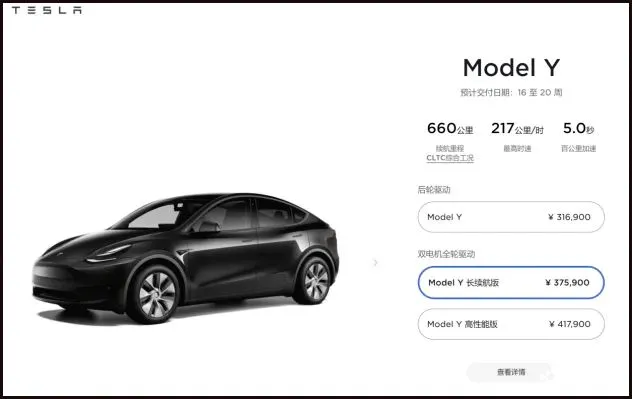

公众记忆层面上的导火索是 3 月 10 日,特斯拉开启了自己 「7 天 3 连涨」 的序幕。紧随其后,比亚迪、小鹏、哪吒、威马、零跑、欧拉、五菱、大众 ID.、理想在内的,几乎是除蔚来以外所有大家熟知的新能源品牌 / 序列,都已经完成(或已预告)了这轮幅度不小的涨价。

发生这种事呢,大家都不想的

没有任何一家头脑理智的厂商,会在 「本可以不涨价」 的情况下硬要涨。反过来讲,当所有人都选择涨,唯一合理的解释就是 「实在没办法不涨」。甚至,事实上这一次电动车的价格上涨,不是太突然,而是够晚了。

在《新能源,顾头也要顾腚》(的前后两个部分)中本胡谈到过,电动车所需的主要昂贵原材料价格,普遍早在 2020 年初就开始一路走高,直到今天。至于某军事冲突,及与之相关的镍价逼空事件,只是最后的那一根(两根)稻草。

也就是说,这一整条新能源车产业链直到两年后,才将上游原材料传导到了消费端。

暂且放下镍不谈。按照过去一年的动力电池主要材料成本上涨情况,如果是一辆搭载 70kWh NCM811 电池包的电动车,仅电池包成本就从约 3.5 万元增加到约 6.3 万元;如果是一辆搭载 50kWh 磷酸铁锂电池包的廉价电动车,仅电池包成本就从约 1.3 万元增加到约 3.3 万元(粗估,只做数量级参考)。

整个行业的毛利率现状我们无从得知,但可以参考一些销量已成气候、只生产电动车的车企。特斯拉、蔚来的毛利率大概是 20% 上下,各自按照 30 万和 40 万元平均单价估算,毛利空间在 6~8 万元人民币。整体车价相对更低的小鹏毛利率约 15%,以 20 万元均价估算,毛利约 3 万元。

由此可见,哪怕对于特、蔚、小这样的头部车企,电池成本过去一年的涨幅,已相当于最近一个季度单车毛利润的少则一半、多则大半。

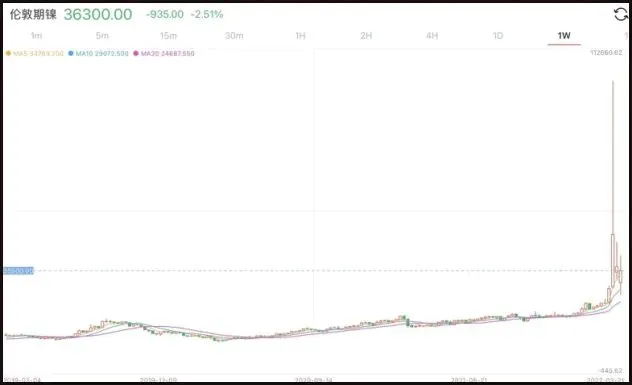

镍价的经历就更加浮夸,3 月 7 日 - 8 日两个交易日内,伦敦期镍价格从约 3 万美元 / 吨一度上涨至 10 万美元 / 吨。即今天众所周知的 「妖镍」,青山集团遭多头逼空事件。

这意味着,像特斯拉 Model 3 长续航版这样约 70kWh 高镍三元锂电池车型,假如按照典型的单车用镍 40kg(近似)计算。仅仅是车上使用的镍的价值,从 3 月 7 日早至 3 月 8 日晚的 48 小时,从大约 7500 元人民币翻了三倍来到 2.5 万元。

对于大多数的电动车车主,2022 年 3 月 8 日,大概会是我们这一生中单日收益最高的一天(莫当真)。

镍的问题后面还会再次说到。以上这些是想要说明,动力电池原材料的涨幅之大、涨势之猛,已经到了 「用手指头算算都知道不涨不行了」 的程度。

长期关注汽车行业的朋友应该有了解,别看汽车作为大额消费品动辄要价六位数,实则很多企业的利润空间薄得可怜,斤斤计较、一毛不拔才是普遍常态。君不见,很多低配车连个遮阳板化妆镜都要省掉;要到 BBA 高端车上才出现的铸铝减振器塔顶,实际上其物料成本不过数百元。

如果某项配置价值以千百计,那么对主流经济价位车型就是 「伤筋动骨」 的大事。并不是说车企多么可怜,这些做法中当然绝不乏漫天要价、用刀法逼你上高配。只是说对于车企们精心算计、容错性极低的毛利分配而言,数百元的额外成本就已需要颇费脑筋消化。

一辆车卖给消费者的价格是十几、几十万元,而电池成本一年间涨了 「几万元」。电池成本与日俱增的巨大压力,过去一两年间始终压迫着车企的利润乃至生存空间,车企们彼此之间都在憋气硬挺,只因为一直以来没有出现第一个甘冒销量风险(和挨骂)而冒头涨价的。

这可以解释为何 3 月初,当特斯拉和比亚迪这样的品牌相继宣布涨价之后,其他的大多数新能源车企才一个接一个涨价。

目前没有宣布涨价的车企,除蔚来以外多为传统品牌。但需要注意,传统车企大多并非新造车那样自营直销、车价固定的销售模式,而在 4S 店渠道往往有一定优惠空间。所以尽管很多传统品牌新能源车的官方指导价并未上调,实际上可能以收紧优惠力度的方式进行调整。

目前头部新能源车企中,只有蔚来表态 「近期不会涨价」。这一定程度上得益于 BaaS 带来的 「车电分离」 模式,在换电网络留有相当数量的 「额外」 电池包,相当于有了更多的 「存货」 作为缓冲空间。

虽如此,上周的财报电话会上,蔚来也没有彻底排除未来涨价的可能。近期的原材料上涨,实际上不止于电池材料,铜、铝等近一年的涨幅同样感人,而换电站带来的缓冲空间终究是有限的。蔚来今年 5 月将推出 ES8/ES6/EC6 车型的 2022 款,会是一个观望形势乃至调整价格的可能窗口。

没人能告诉你,这是不是顶

前文附链接文章中有强调过:这次的原材料价格上涨是一个持续了两年的长期过程,并不是地域冲突带来的措手不及,后者只是引导消费终端价格 「跟上」 生产成本上涨的那一根导火索。

所以首先,单纯的冲突缓解不足以支撑原材料价格的决定性回落(油价同理)。

车企对于终端价格的上调,永远是需要慎之又慎的(当然特斯拉除外)。如果最终决定了涨价 5% 甚至更多 —— 一个几乎不会被任何消费者忽视的涨幅,那么很大概率在车企视角看来,短期乃至中期,成本压力都不大可能迎来比较显著的改善。

车企们此前按兵不动,自己承受并消化成本上涨,除了前文提到的 「谁当第一个」 困境,对于原材料未来走势的判断也是一方面。倘若预期原材料高价并不会一直持续,调整价格就可能疲于奔命,损失消费者信心就显得不值当 —— 反过来可想而知。

上周末的 2022 电动汽车百人会论坛,电池原材料涨价自然是全场焦点。中国科学院院士欧阳明高估计,锂资源的供需平衡要到 2~3 年后可能恢复正常。这进一步暗示了,只看锂的成本,至少在短期内不太可能逆转涨势、掉头向下。

我国锂矿资源储量丰富,但开采速度的提高还需要时间,资本投入到锂矿开采的动力,需要(至少可预见时期内)高锂价所带来的丰厚回报。长期来看回收锂可能取代锂矿开采,但电池材料回收、回收手段的低成本化,又是更为遥远的事情(目前预期看到了 2040 后)。

与此同时,锂并非电池成本上涨的全部,电池又并非电动车成本上涨的全部。

镍价在 3 月初的史诗级逼空之后,伦敦期镍停盘数日,重新开盘后的价格在 3~4 万美元 / 吨之间波动。尽管谁都知道 3 月 8 日的 10 万美元 / 吨高价不可能维持,但复盘以来的上蹿下跳过程中,哪怕最低价位也只是刚刚触到 「妖镍」 暴涨前的水平。

如果剔除掉 3 月 7~8 日的反常波动,镍价依然处在近两年的上涨趋势内。

如果说锂和镍的价格,很大程度上受到了电动车电池需求激增的影响,那么铜、铝等其他基本金属则是更加独立的,仅靠电动车上下游难以撼动的。甚至因为原油价格决定着全球物流成本,同样也会间接影响包括电动车在内一切物价的涨跌。当绝大多数大宗商品价格都在涨,电动车更加没理由置身事外。

落脚到消费市场,电动车的终端价格跳涨几个百分点,一定会削弱上游原材料的需求;三元锂电池与磷酸铁锂间的价差被拉大,也会一定程度上抑制镍的需求。这肯定会减缓原材料价格的上行速度,但尚不足以导致其就此逆势向下,更不足以出现能促使车企很快降低车价的原材料低价预期。

对于消费者而言,虽说车价高低受原材料价格影响,但买车终归是消费而非投资行为,没必要过于关注大宗期货的是是非非。今年以来 「买车如理财」 不假,但别忘了汽车是消费品。哪怕过两年电动车价格水平有所回落,也不会抵消这期间车辆的使用价值。

无论是上游商品市场的基本面,还是行业人士到车企的预判与动作(比如决定涨价),都表明在短期乃至中期,电动车的成本价格不存在可预期的、幅度显著的回落可能。那么只要购车需求不是远在三年开外,尽早购买、锁定后续的涨价风险就会是更好的选择。